2022年被视为SiC碳化硅的爆发元年:大额订单的签署、大规模的扩产、广而深的上下游合作、持续增加的功率半导体应用案例······种种迹象表明,SiC真的火。而这个情况从供应链的业绩中可以更直观地得到反映。

01、丰收的2022年

2022年,国内SiC垂直整合厂商湖南三安半导体全年实现营收6.39亿元,同比显著增长909%;国际SiC厂商中,Wolfspeed在2022年财年实现整体营收7.462亿美元,同比增长42%;意法半导体2022财年实现净营收161.3亿美元,同比增长26.4%,业绩超出预期;安森美2022全年收入达83亿美元,同比增长24%,毛利率增长至49%;英飞凌2022财年营收达142.18亿欧元,同比增长29%······

产品结构的收入占比分布情况也可窥知一二。SiC单晶炉制造商晶升股份的产品包括半导体级单晶硅炉、SiC单晶炉和蓝宝石单晶炉,其中,SiC单晶炉从2021年到2022年上半年,营收占比均超过60%,且增长势头迅猛。MOCVD设备厂商Aixtron爱思强2022年的SiC/GaN电力电子应用设备新增订单总额占比从2021年的45%增长至2022年的50%以上,按应用来看其营收构成,SiC/GaN设备收入占比也是最高(42%)。

上述列举的只是冰山一角,市场热情和各项数据均表明,SiC市场在2022年实现了逆势成长,尤其是电动汽车市场。Wolfspeed在2022财年Q4报告中提到,Q4定点项目创造了26亿美元的纪录,其中大约70%-75%是汽车行业应用,包括汽车OEM、汽车Tier 1等客户。安森美亦在Q4财报中指出,汽车业务营收同比增长54%,再创新高记录。

这些都与市场行情相符。根据TrendForce集邦咨询《2023 SiC功率半导体市场分析报告》数据显示,2022年,SiC功率元件市场产值成长至16.09亿美元,其中,电动汽车用SiC功率元件的产值达到10.9亿美元,占整体SiC功率元件市场产值达67.4%左右,为第一大应用。

02、狂飙的2023上半年

来到2023年,SiC有些波澜壮阔之景,但市场发展气势依旧澎湃。上半年,电动汽车应用领域仍是最热闹的。

3月初,特斯拉宣布要在下一代电动汽车平台缩减75% SiC用量,引来了一些对SiC可靠性和供应链稳定性的质疑,但很快便发现,此举实际上并不会影响整个汽车市场对SiC的长期需求,因为SiC仍是电动汽车制造商未来必须考虑的核心零组件,特斯拉也不例外。

事实也的确如此,特斯拉虚晃了这一枪,车企布局SiC的步伐反而像是加快了。

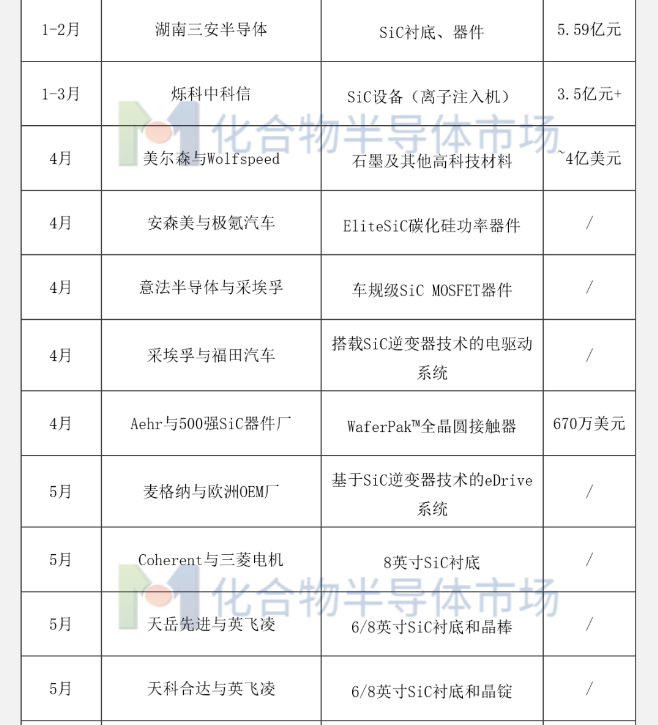

签单

据化合半导体市场观察,上半年以来,奔驰、宝马、大众汽车、吉利、迈凯伦、现代起亚、极氪、福田汽车等车企陆续与On Semi安森美、Wolfspeed、ST意法半导体等SiC材料、器件供应商签订了长期供货合同或合作协议;同样地,Tier 1厂商如纬湃科技和采埃孚也深度绑定了SiC器件厂商。

其中,纬湃科技在6月先后与安森美和罗姆签订了SiC功率器件长期供货合同,涉及金额达29亿美元。电动汽车领域导入SiC功率技术的热情由此可见一斑。

另外,从化合物半导体市场统计的签单项目来看(不完全统计),SiC材料环节的“抢产能”情况也甚是激烈,尤其是衬底。上半年,东尼电子旗下东尼半导体与下游客户签订了至少40亿元的6英寸衬底订单;英飞凌更是同时与衬底厂天岳先进及天科合达签订了长期供货合同,以抢占市场份额为目的而提前锁定更多产能的决心和野心十分明显;其他还包括三菱电机与Coherent,韩国Power Master与中电化合物······在看好下游需求成长性的背景下,各家相当一致地对上游材料进行前瞻布局。

而这一现状也在一定程度上加剧了本就紧缺的上游产能,尽管SiC材料、器件厂商近两年来一直没有停止过扩产,但多数厂商的行动反映,这些计划新增的产能相比持续增长的市场需求来说,还是不够的,于是乎,扩产依旧是海内外各大厂商今年的重点之一。

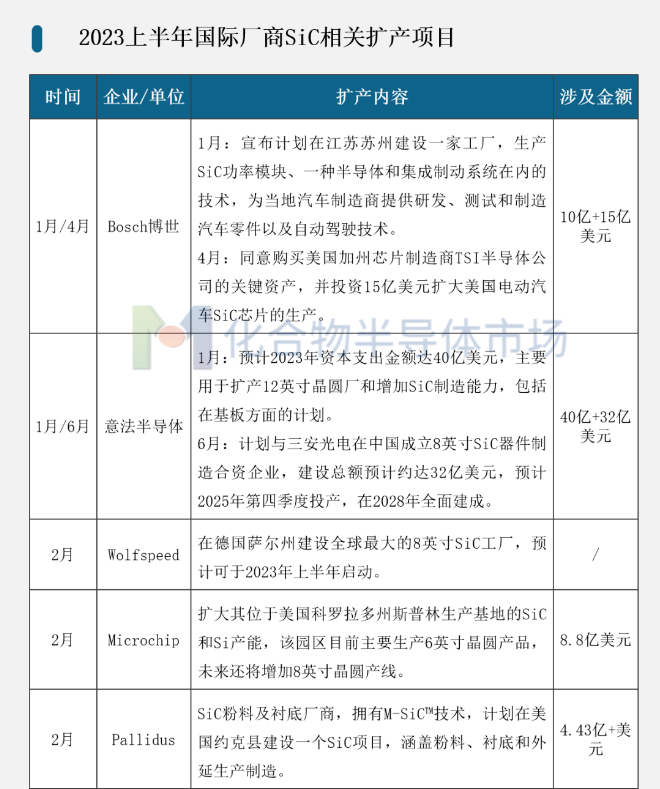

扩产

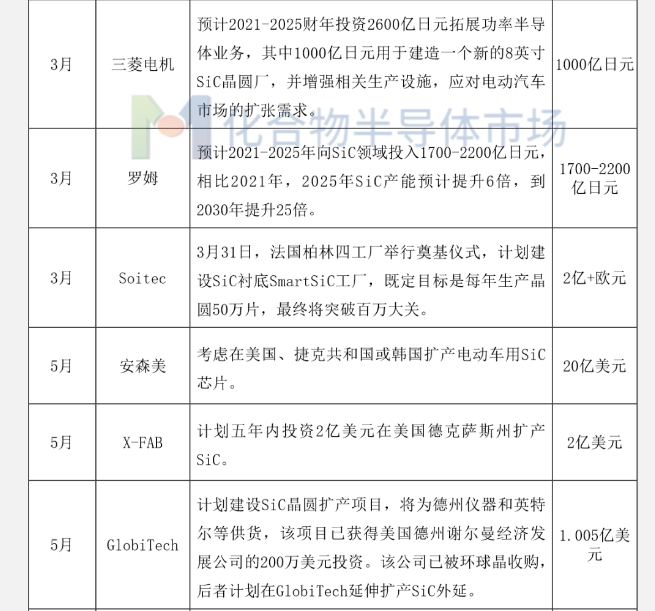

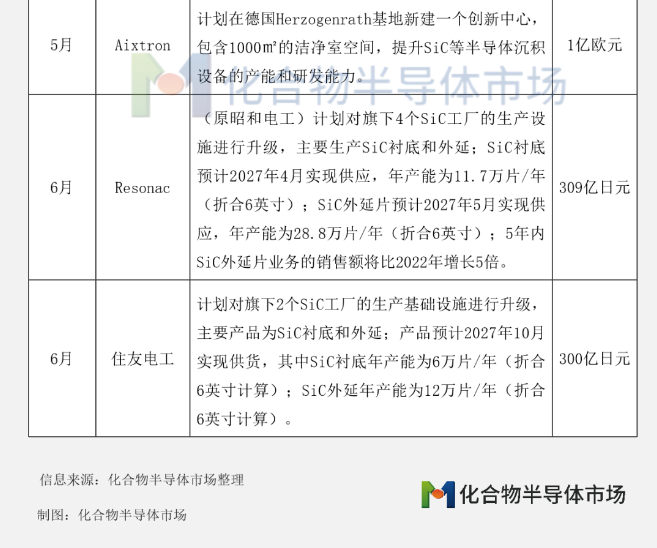

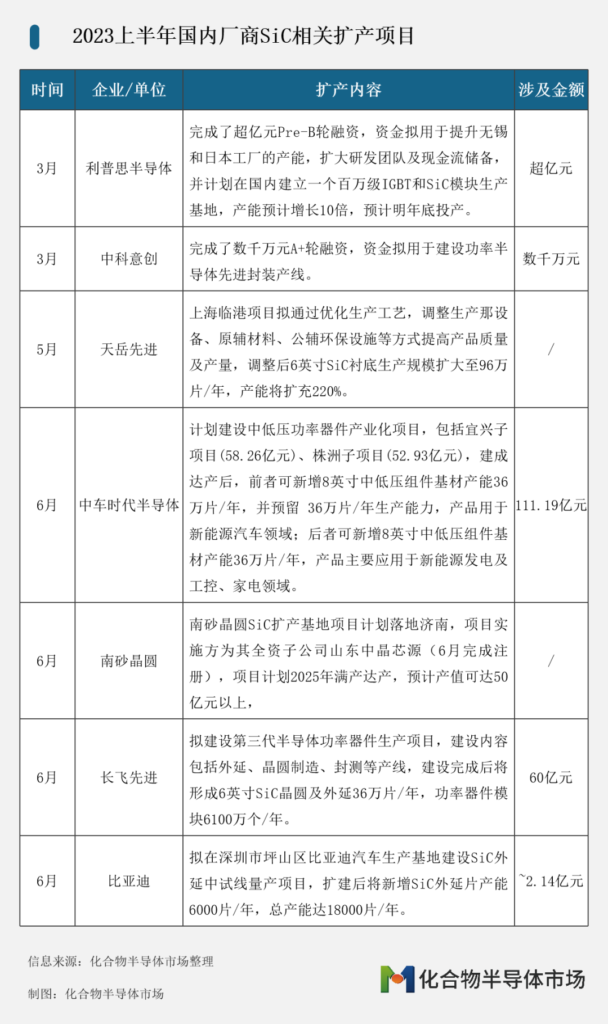

据化合物半导体市场粗略计算,上半年与SiC相关的扩产项目以及预期资本支出加起来总金额上千亿元(折合成人民币),扩产的内容主要围绕衬底、外延、器件,而应用的方向也大多数以电动汽车为主。在这其中,国际厂商仍是主力军。

上半年,汽车Tier 1巨头Bosch博世先后两次公布扩产计划:1月,博世表示计划在江苏苏州建设一家工厂(博世新能源汽车核心部件及自动驾驶研发制造基地),生产内容包含SiC功率模块等,主要目的是为当地汽车制造商提供研发、测试和制造汽车零件以及自动驾驶技术。该基地已于3月奠基。

在此基础上,Bosch于4月宣布同意购买美国加州芯片制造商TSI半导体公司的关键资产,并将投资15亿美元扩大美国电动汽车SiC芯片的生产。加上Bosch在德国罗伊特林根的工厂(从2021年底开始一直在量产SiC芯片),Bosch对车用SiC的全球化布局正在逐步深化。

功率半导体头部企业On Semi也一直在推进SiC器件的全球化扩张计划。5月消息,On Semi表示,考虑投资20亿美元在美国、捷克共和国或韩国扩产电动车用SiC芯片。

实际上,On Semi近两年来在多个国家的基地频繁扩产,既表明了其对SiC汽车市场前景的信心,也侧面反映了其在该市场的业务拓展颇有成效,这可与其财报相呼应:汽车业务收入持续创新高记录,去年Q4同比增长54%。而且,据观察,On Semi目前业务聚焦度正在逐渐升高,未来将继续加大对SiC汽车功率半导体领域的投资。

IDM厂商Wolfspeed持续走在大尺寸材料扩产赛道的前头。在美国两大工厂的基础上,Wolfspeed今年又宣布将在欧洲建设了一个新的8英寸SiC器件工厂,继续刷新“全球最大8英寸工厂”的记录。Wolfspeed直言,欧洲工厂将与莫霍克谷器件工厂(已向中国终端客户批量出货SiC MOSFET)、John Palmour SiC制造中心(美国北卡罗来纳州SiC材料工厂,目前正在建设中)共同构成公司65亿美元产能扩张大计划的重要组成部分。

ST也加大了对8英寸SiC的投资。今年6月,ST宣布将与三安光电在中国成立8英寸SiC器件制造合资企业,三安光电将配套建设一座8英寸衬底厂。合资公司预计2025年第四季度投产,将帮助ST实现2030年SiC收入超过50亿美元的目标。

从几大头部厂商的扩产动作可以发现,车用SiC、8英寸是扩产的重点。从区域市场布局来看,中国作为新能源产业大国,是国际厂商不容错过的市场。

根据TrendForce集邦咨询预估,2022年全球新能源车销售量约1,065万辆,年增63.6%,中国是第一大市场,占比达63%,预估2023年全球新能源汽车的销量将达到1451万辆,同比提升36.2%。光伏市场方面,预估2023年全球光伏装机需求将大幅提升,新增装机需求可达351 GW,年增53.4%,中国也依然是全球最大的市场。

在中国市场,Bosch、ST的布局显而易见,而Wolfspeed虽然暂时没有在中国建厂的计划,上半年也陆续与富特科技、欣锐科技及盛弘股份三家中国新能源领域的厂商达成了战略合作。而作为本土厂商,汽车产业链的中车时代半导体及比亚迪半导体上半年也公布了扩产的计划。其中,中车时代半导体的中低压功率器件产业化项目总投资金额过百亿元。

业绩

投资、签单、扩产热情如此高涨之下,业绩是否也是水涨船高?目前,虽然大部分企业还未公布上半年的财报,但从少数几家厂商披露的情况来看,SiC业务上半年依然是丰收的。

比如,湖南三安上半年销售收入同比增幅超过170%;晶盛机电预计上半年实现归母净利润约20.52-22.93亿元,同比增长70-90%。

Wolfspeed、X-FAB、爱思强等目前只披露了第一季度的财报,业绩也是上扬的。其中,Wolfspeed Q1实现净营收2.287亿美元,同比增长了21.6%;X-FAB实现SiC收入1320 万美元,同比增长9%;爱思强在Q1财报中指出,SiC业务增长强劲,用于SiC/GaN用MOCVD设备占比也进一步提升到了64%。

下半年能否延续上半年的强劲增势?短期来看,已初步有了一些答案。

03、可期的2023下半年

下半年的篇章刚翻开,SiC领域便有明显延续热度的迹象,而且电动汽车应用依然是主角,目前主要反映在订单情况上。7月以来,SiC材料和器件厂商在订单方面好消息连连,包含Infineon英飞凌、Wolfspeed及派恩杰等。具体情况如下:

7月12日消息,Infineon与赛米控丹佛斯签署了一份多年批量供应硅基电动汽车芯片的协议。英飞凌将为赛米控丹佛斯供应由IGBT和二极管组成的芯片组,主要用于电动汽车主驱动逆变器的功率模块。

7月5日消息,Wolfspeed收到瑞萨电子支付的20亿美元定金,目的是确保6/8英寸SiC晶圆的供应,并支持其继续进行美国产能扩张计划。

Wolfspeed将在2025年向瑞萨电子提供6英寸SiC衬底和外延片;此外,Wolfspeed北卡罗来纳州的查塔姆工厂全面运作后也将向瑞萨电子提供8英寸SiC衬底和外延片。

7月10日消息,派恩杰1700V/1Ω SiC MOSFET 产品已成功应用于国内知名能源汽车企业的主驱逆变器辅助电源项目,并收获该知名新能源车企订单。

尽管7月单月的情况无法代表下半年的行情,整体走向仍待继续观察,但比较明显的是,下半年市场仍将是供不应求的。在此背景下,供应链的订单能见度以及销售收入成长性都值得期待。(文:集邦化合物半导体 Jenny)

更多SiC和GaN的市场资讯,请关注微信公众账号:集邦化合物半导体。