6月7日,平地一声惊雷,一则合资建厂的消息震动整个SiC市场,三安光电和意法半导体两位主角宣布,将斥资50亿美元在重庆建立一座8英寸SiC器件厂,在此基础上,三安光电再配套建一座衬底厂。根据意法半导体的估算,到2030年该厂将帮助意法半导体实现50亿美元的SiC营收,作为对比,2022财年,Wolfspeed的营收为7.462亿美元,同比增长42%。

此次意法半导体联合三安光电共建SiC市场,一方面展示了其在SiC市场的雄心壮志,另一方面也是加深在中国市场的布局。近几年,随着光伏、新能源汽车的发展,中国在整个新能源产业中占据着举足轻重的地位。

01强劲需求推动SiC加速

根据TrendForce集邦咨询的数据显示,预估2023年全球光伏装机需求将大幅提升,新增装机需求可达351 GW,年增53.4%。而中国依然是全球最大的市场,装机量将达到148.9GW,同比提升73.5%,为全球光伏的增长提供核心动能。

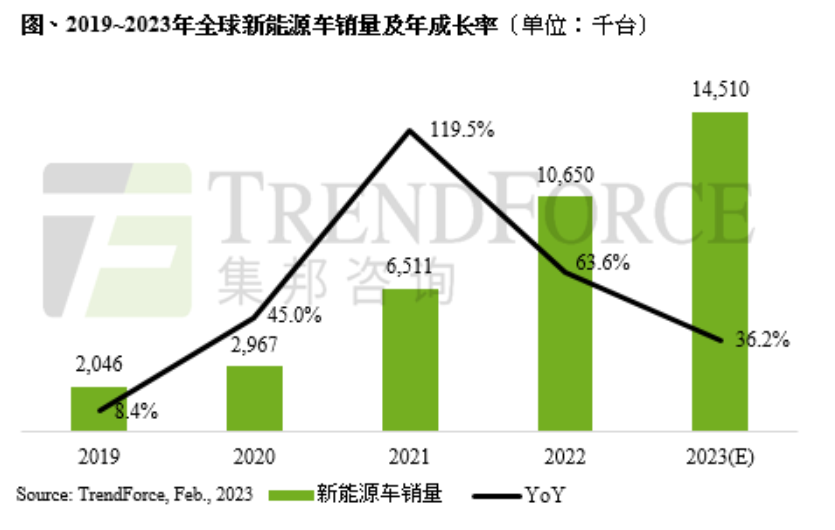

在新能源汽车方面,TrendForce集邦咨询给出的数据是2022年全球新能源车销售量约1,065万辆,年增63.6%,中国是第一大市场,占比达到63%,预估2023年全球新能源汽车的销量将达到1451万辆,同比提升36.2%。

在下游需求的强劲带动之下,全球的SiC产业进入高速增长阶段。TrendForce集邦咨询旗下化合物半导体研究处预测,到2026年,全球SiC功率组件的市场产值将达到53.28亿美元,主流应用仍倚重电动汽车及再生能源,电动汽车产值可达39.8亿美元、CAGR约38%;再生能源达4.1亿美元、CAGR约19%。

从以上三组数据不难看出两点,第一,在电动车与新能源的强势带动下,全球的SiC会持续高速增长,第二,SiC市场不能没有中国。正是基于这两点,中国的SiC产业正在与全球市场加速融合。

02巨头布局中国市场

TrendForce集邦咨询的分析师龚瑞骄表示:“目前意法半导体的SiC业务营收居于全球第一,2022年约占36.5%的份额,其客户涵盖了特斯拉、比亚迪等众多新能源车企。”

意法半导体的SiC市场份额位列全球第一,但仍有较大成长空间,这个空间很大程度来自中国。但目前意法半导体的前端制造主要分布在瑞典、法国、意大利和新加坡四个国家,其中SiC衬底的研发制造位于位于瑞典的北雪平工厂。

在中国市场中,意法半导体仅在深圳有一个封测厂,其主要是封装存储器、标准线性器件、VIPower器件以及SiC功率模块等。意法的这一格局意味着其前端制造距离中国市场还是有点远,这也是此次意法与三安合作的重要原因。

更深入来看,意法之所以选择与三安光电合作而非完全自建,主要基于多重原因。

首先当前的中国市场被巨头环伺,谁能最快投产,谁就可以抢占先机;第二点,建厂的273亿元可以与三安进行共摊,能够缓解意法的资金压力;其次,三安光电本身在SiC领域有足够的沉淀,其拥有国内首条完全垂直整合的碳化硅生产线,产能和营收均居于国内领先地位,是意法半导体在中国布局的理想合作伙伴。

位列第二的英飞凌,也有独照鳌头的心。根据其规划,在2027年英飞凌的SiC产能将增长10倍,力争在2030年达成30%全球碳化硅市场份额,而中国合作伙伴是其重要的产能支撑。

5月初,英飞凌与山东天岳和天科合达签订了长期供货协议,根据协议天科合达和山东天岳将为英飞凌供应用于生产SiC半导体的6英寸(150mm)碳化硅衬底和晶锭,两家企业的供应量均将占到英飞凌未来长期预测需求的两位数份额。未来也将提供200mm直径碳化硅材料,助力英飞凌向200mm直径晶圆的过渡。

03国产SiC进击

目前国内的一些SiC企业虽然与龙头仍有差距,但乘着新能源的东风,国产SiC企业正在加速布局,业绩稳步上升。

以三安光电为例,其子公司湖南三安业务以SiC为主,该项目总投资160亿元,截至2022年已经累计投资77.06亿元,项目一期已于2021年6月投产,项目二期将于今年贯通,届时三安光电的SiC年产能将达到36万片。

根据其财报显示,2022年湖南三安的销售收入达到了6.39亿元,同比增长909.48%,并且已经与知名车企签署芯片战略采购意向协议总金额达38 亿元,已累计签署SiC MOSFET长期采购协议总金额超 70 亿元。

除了三安之外,天科合达、东莞天域、瀚天天成、和山东天岳也都是国内领先的SiC企业,且都是华为入股的公司。这四大企业大多数在过去半年传出好消息,天科合达与英飞凌签订长订单之前,就已经计划在在徐州经开区启动子公司江苏天科合达二期年产16万片碳化硅衬底衬底以及三期100万片外延片项目建设。

瀚天天成则在今年3月表示,已经和厦大等单位合作实现了基于国产衬底的8英寸(200mm)碳化硅(SiC)同质外延生长。而另一家企业东莞天域则在去年年底获得12亿融资,金额数量达到了部分SiC 企业营收的接近3倍。

关于如何看待近期国产SiC产业的发展,集邦咨询分析师龚瑞骄表示:“此次合作体现了三安光电的衬底质量以及一体化量产能力已经得到了国际客户的认可。再结合近期英飞凌分别与天科合达、天岳先进签订长期供货协议事件,可以看出国内碳化硅头部厂商的国际市场能力正在迅速加强。”

04向8英寸迈进

从技术方面来看,随着需求的提升,SiC也在从6英寸进阶到8英寸。龚瑞骄表示:“目前碳化硅产业以6英寸为主流,占据近80%市场份额,8英寸则不到1%。8英寸的晶圆尺寸扩展,是进一步降低碳化硅器件成本的关键。”

根据TrendForce集邦咨询此前的调研显示,若达到成熟阶段,8英寸单片的售价约为6英寸的1.5倍,且8英寸能够生产的晶粒数约为6英寸SiC晶圆的1.8倍,晶圆利用率显著提高。

化合物半导体市场此前对国内主流SiC企业的8英寸衬底进度进行了统计,目前国内有10家企业和机构在研发8英寸衬底,包含烁科晶体、晶盛机电、天岳先进、南砂晶圆、同光股份、中科院物理所、山东大学、天科合达、科友半导体、乾晶半导体等。其中烁科晶体、天科合达以及晶盛机电相对来说进度比较快。

在国际市场中,我们也可以看到此次意法和三安的合作主要集中在8英寸,英飞凌与两家国产SiC企业签订长约也表明未来将向8英寸进发。总体而言,从6英寸走向8英寸成为产业界的共识。这种愿景很好,但想要真正达到量产,却有很长的路要走。

从成本上来说,8英寸有足够优势,但良率问题始终是困扰SiC的难题,龚瑞骄表示:“目前6英寸SiC衬底国内的良率大概有40%,海外大概60~70%,在8英寸方面,近年来国际大厂积极推进8英寸产线建设,现阶段仅Wolfspeed一家步入量产,且实际进展并不如预期。”

提升良率是降低成本的关键,同时也是SiC继续大规模铺开的关键。提升良率一方面依赖技术创新与技术沉淀,另一方面,在扩大产能之下,可以通过学习曲线和规模优势,达到快速降低平均成本的目的。所以目前各大SiC企业积极扩产,一方面可以扩大市场份额,另一方面也可以提升良率,从而将价格下探。

05总结

百花齐放之下,每个SiC企业都胸藏笑傲江湖的决心,刀含四尺影,剑抱七星文,开辟市场,又似谋略家纵横捭阖谋求最大利益,各自展现出独特的技术优势和市场竞争力。诚然,一些公司已取得领先地位,执行业牛耳。然而,市场格局总是瞬息万变,新的挑战者不断涌现,它们以创新和突破为武器,力图颠覆行业格局。

风起云涌之中,更小的器件,更大的晶圆尺寸,更高的功率密度不断浮现,竞争推动技术进步,也推动SiC价格下降,而随着竞争的不断升级,SiC市场将没有中场休息。(文:集邦化合物半导体 青隐)

更多SiC和GaN的市场资讯,请关注微信公众账号:集邦化合物半导体。