如今,SiC与GaN成为化合物半导体的两大当红炸子鸡,受到新能源汽车与快充的带动,SiC和GaN都坐上了高速列车,而同为化合物半导体,砷化镓(GaAs)的境遇却有点惨。

代工厂进入寒冬

作为全球最大的GaAs代工厂,自2022年第一季度开始,稳懋的营收与净利润就出现了持续下滑。2022年第四季度的营收下滑至35.27亿新台币,同比下降51.13%。其资本支出也从2021年的80.81亿新台币回落至2022年的71.24亿新台币。

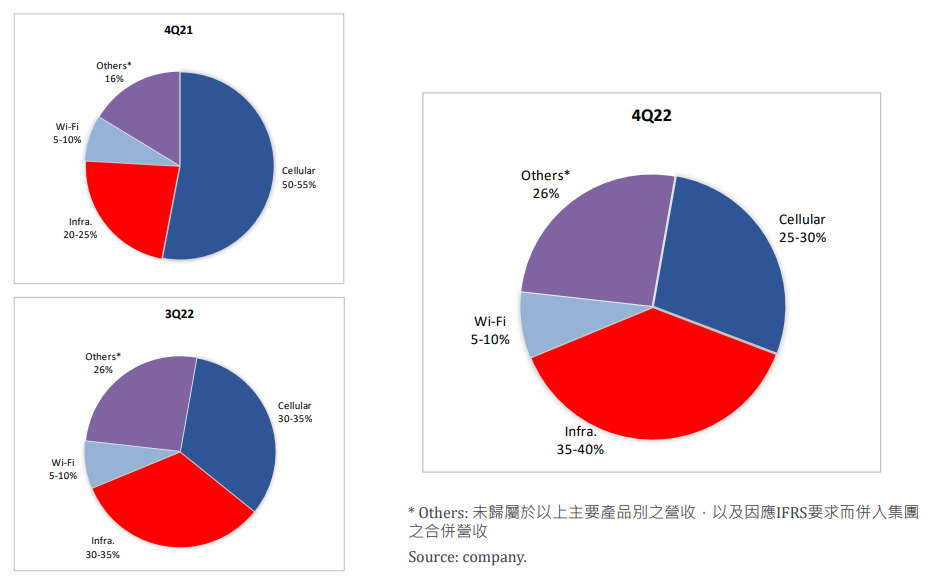

从营收结构来看,稳懋的营收主要来自移动手机(主要是智能手机PA放大器)、技术设施建设、WIFI这三大部分,不过由于智能手机业务市场需求的不景气,稳懋来自智能手机的营收占比在显著下滑,2022年第四季度来自Cellular(移动手机网络)的营收占比为25~30%,与2021年同期相比下降了25个百分点。基础建设(Infrastructure)相关营收虽然仍略低于第3季的水准,不过第4季已超越手机PA成为营收最高的族群,Wi-Fi营收则在部分客户回补库存之下出现小幅增长。

Source:稳懋

另一家GaAs代工企业宏捷科今年2月营收1.05亿新台币,同比锐减42.31%,创下2019年4月以来的新低。目前宏捷科的产能已经达到了2万片/月,但由于需求不景气,产能利用率维持在3成左右的水准。宏捷科在法说会上表示,目前中国大陆PA设计企业的库存仍然需要5个月才能恢复到正常水位,且未来智能手机的销量能够走强仍需观察。

射频龙头承压

砷化镓下游的最大应用产品是射频PA(Power Amplifier)。

从设计端来看,目前全球射频PA龙头分别是Skyworks和Qorvo。目前两家企业的营收都不同程度的遭受到压力。Qorvo在最新一季度的营收为7.43亿美元,同比下降33.3%。其对下一季度的业绩指引中,营收将不超过6.4%,同比下滑40%以上。在主营业务营收疲软之下,Qorvo也正在加速降低产能利用率,以避免库存积压过多。

而Skyworks相对能够好一些,2022年第四季度营收达到了14.1亿美元,同比增长7.3%,全年营收54.86亿美元,同比增长7.37%,Skyworks营收能够实现正增长主要是因为第四季度苹果发布新的产品,Skyworks作为苹果手机射频PA的供应商,营收被一定程度地拉动上升。

此外,两大龙头的盈亏不同的另一个重要原因是其营收结构不相同。此前Qorvo的营收中来自中国的占比在一半左右,因此受到中国市场影响比较大,受到中国智能手机需求的下行,Qorvo在2022年第三季度来自中国的营收占比已经下滑至19%。而Skyworks的营收中,来自美国市场的占比超过50%,2022年第三季度来自中国的营收占比只有8%。

在全球智能手机下行的大背景下,射频PA自然也受影响,但从业绩上来看,Skyworks和Qorvo虽略有不同程度的衰退,但相对于代工厂而言并不算大,一个重要原因是两大射频PA龙头正在加速多元化。

射频龙头多元化布局

转型,似乎成为过去五年射频龙头的主旋律,有像Broadcom这样,一度要放弃射频业务,彻底转型软件服务的,也有像Skyworks和Qorvo这样,将业务多元化布局的。

在过去十年,Qorvo与Skyworks进行了多起并购,一部分是用来巩固自身在射频领域的地位,另一部分则是为了拓展全新的业务,寻找新的增长点。

Qorvo在2019年分别收购了CustomMMIC和Active-Semi,前者是从事微波射频通信的制造商,后者主要是专注电源管理与电机驱动。在2020年Qorvo又收购了UWB芯片供应商Decawave,2021年收购MEMS传感器解决方案供应商NextInput。同年又收购了SiC企业UnitedSiC,布局SiC产业。经过一系列的并购,Qorvo的发展方向不再局限于移动通讯的射频解决方案,产品线也比老对手Skyworks更加多元化。从Qorvo最新的财报来看,其来自ACG业务线(先进移动通信部门)的营收为66%。

Skyworks的近几年的重点发力方向则聚焦汽车领域与物联网市场,其在2021年斥资27.5亿美元并购了SiliconLaboratories的基础设施和汽车业务,2018年收购Avnera以扩大其音频解决方案组合并进入了智能扬声器、耳机和汽车音频等市场。

由于Skyworks和Qorvo在过去两年进行了并购,且正在加速多元化,因此其受到当前周期影响会被减弱。

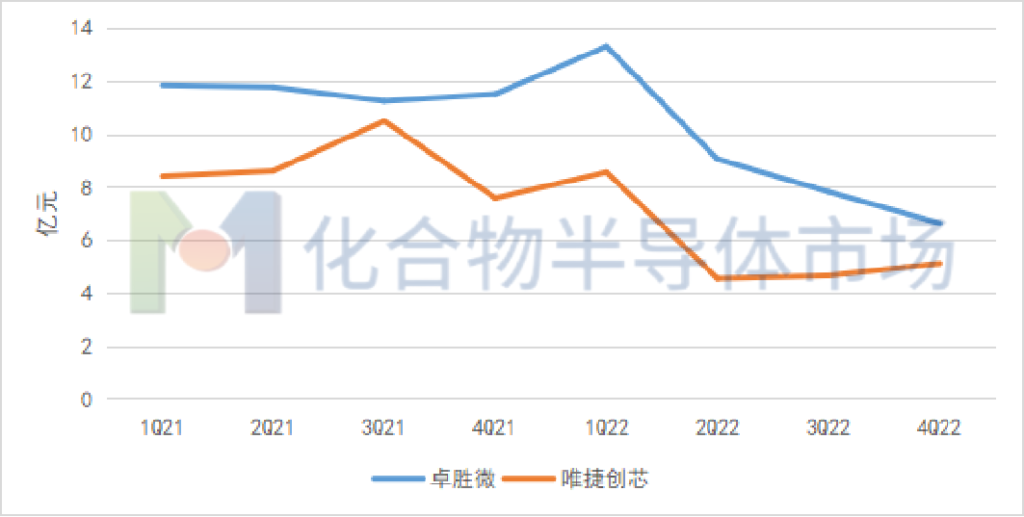

将目光聚焦中国射频设计厂商,则更能看出当前射频PA的现状。从卓胜微与唯捷创芯过去8个季度的营收表现可以看出,其营收走势虽然受到淡旺季的影响会略有涨跌,但总体趋势是呈现下降状态。唯捷创芯作为中国本土射频PA的头部企业,90%左右的营收都来自射频PA,因此其更能够直观地展现出当前射频PA的状态。

此外,从库存情况来看,2022年第三季度,唯捷创芯的库存周转天数达到了256天,超过了近三年的历史峰值。而Qorvo和Skyworks库存周转天数也在160天左右,射频PA厂商的库存积压严重。

需求减弱

射频PA的下游需求主要有两大部分,一部分是智能手机,一部分是基站。

在手机方面,根据Trendforce集邦咨询的研究数据显示,2022年智能手机的生产量为11.92亿部,年减10.6%。2023年一季度智能手机产量仍会持续下跌,预估仅约2.51亿部,年减18.9%。若以2023全年来看,随着品牌持续调节渠道库存,预测2023上半年渠道库存可回到健康水位,预估全年产量仍有机会成长0.9%,达12.02亿部。从成长性来看,虽然有5G渗透率的缓慢提升,但总体上半年库存的调整对射频PA的出货量影响更大,手机射频PA今年上半年增长基本无望。

从基站方面来看,在中国市场中,根据工信部的数据,2022年新建5G基站88.7万个,截止2月末,我国5G基站总数达238.4万个,占移动基站总数的21.9%。预计今年全年建设5G基站60万个,累计总数超过290万个。总体来看,来自基站的增量还在,但相对而言,我国的5G基站建设已经放缓,在全球性经济下行的压力之下,各国在基站方面建设也将不会出现大跨步。

GaAs射频PA所处生态位

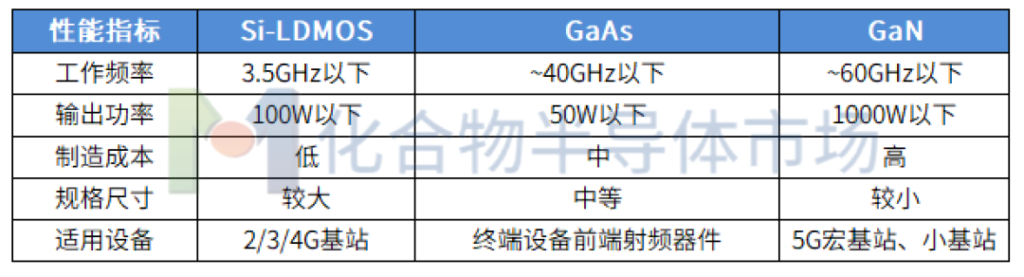

此外,GaAs在基站上领域也并非处于一家独大的局面。射频PA的主要材料以LDMOS(Si)、GaAs(GaAs)和氮化镓(GaN)这三大材料为主。这三大材料彼此优劣势明显,GaAs器件的缺点是器件功率较低,通常低于50W。LDMOS器件的缺点是工作频率存在极限,最高有效频率在3.5GHz以下。GaN则弥补了GaAs和Si基LDMOS这两种传统技术的缺陷,在体现GaAs高频性能的同时,结合了Si基LDMOS的功率处理能力,但缺点是贵。因此在不同的应用场景,这三大材料互有重叠。

在成本上,虽然Si材料价格更低,但由于Si CMOS PA在工作频率的性能明显不足,难以适应高频场景。尤其是随着5G的到来,对频率有了更高的要求,4G的射频通信需要用到5模13频,平均使用7颗PA,但到了5G新增了频段(n41 2.6GHz,n77 3.5GHz和n79 4.8GHz),未来还需要新增6 GHz以上高频段,同时需要继续兼容4G、3G、2G标准,因此Si CMOS PA在性能上无法取得优势。

另一方面,虽然GaN能够满足5G的需求,但5G手机平均射频PA用量在10颗,远超4G手机,GaN本身成本就高于GaAS,因此在成本上GaN不是最优选。GaAs在性能与成本上取得很好的平衡,因此基于GaAS的射频PA在智能手机市场中占据绝对优势。

在基站领域,基站分为宏基站和小基站。5G宏基站对射频器件有更高的要求,宏基站的覆盖半径在200米以上,小基站的覆盖范围在200米以下,在功率上,宏基站的单载波发射功率在10W以上,小基站在10W以下。因此其使用的射频PA对材料也是有不同的要求。

简单来说,GaN和LDMOS输出功率较高,主要应用于宏基站射频单元中,其中LDMOS技术适用于低频段,在高频段领域存在局限性,而GaN在高频上的优势,让其成为焦点。在小基站上,GaAs拥有较高的性价比而成为主流。

目前国产企业中,从事手机PA的公司有唯捷创芯、昂瑞微、飞骧科技、锐石创芯、紫光展锐、芯朴科技。在基站PA领域有至晟微、安其威微、华泰、明夷、芯百特等国产企业。

总结

由于GaAs的最大市场还在通信领域,尤其是在智能手机领域,因此其和智能手机可以说是荣衰与共,当智能手机和其它通信产业景气度上升时,射频企业的营收也跟着水涨船高,GaAs产业链也跟着受益,而当市场陷入下行周期的时候,GaAs也跟着下行。

另外,过去几年,GaAs的快速增长核心还是受到5G渗透率提升所带动的,但当前5G手机的渗透率已经进入了一个尾声,而智能手机产业也进入了一个成熟甚至未来会间歇性下滑与上升的阶段,GaAs企业的下一个增长点在何处?也许扩大在GaN和SiC领域的版图是一个不错的选择,至少稳懋已经在这么做了。(文:集邦化合物半导体 令小山)

更多SiC和GaN的市场资讯,请关注微信公众账号:集邦化合物半导体。