站在新能源汽车风口,碳化硅起飞了。

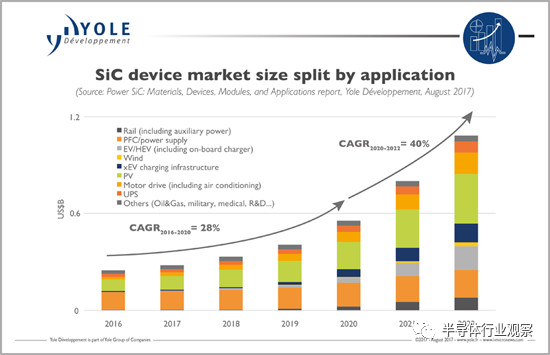

在2015年前后,虽然美国、日本、中国等已经开始支持相关研究,但总体而言,碳化硅仍处于小透明阶段。随着2016年“汽车界第一网红”特斯拉在Model 3中率先采用了以SiC MOSFET为功率模的逆变器,碳化硅也摇身一变,晋升成为半导体界的“小红人”,法国市场调研Yole公司在2019年预测2020年碳化硅功率半导体的市场规模将达到35亿元人民币。

图源:Yole Developpement

事实证明,至少在碳化硅市场需求方面,现实要比理想来得“丰满”一些。Yole 2022数据显示,2020年全球碳化硅功率器件市场规模从2019年的5.4亿美元,增长到7.1亿美元。此外,Yole 还预估2027年碳化硅功率元件市场规模可达63亿美元,2021-2027年,碳化硅功率元件市场的复合年成长率为34%。

种种数据说明,碳化硅的未来或许远比我们想象的发展更快。那么在碳化硅起飞的这些年里,整个产业链又出现了哪些变化?目前来看,感受最深当属化身成为扩产“急行军”的各大碳化硅厂商,尤其是碳化硅衬底厂商。

不同于能够有多项基板选择的氮化镓技术,碳化硅功率器件只能在碳化硅衬底上进行制造,此前在《被抢购的SiC衬底》一文中,笔者也提到相比硅晶圆,碳化硅衬底制备难度要高出许多。不断扩大的市场需求,接连下单的功率器件厂商…这些都成为了碳化硅衬底厂商扩产的最大推动力。本篇文章,笔者就来盘点下,这些年国内外厂商们究竟扩产了多少SiC衬底?

美日韩欧:马不停蹄,产能翻翻翻

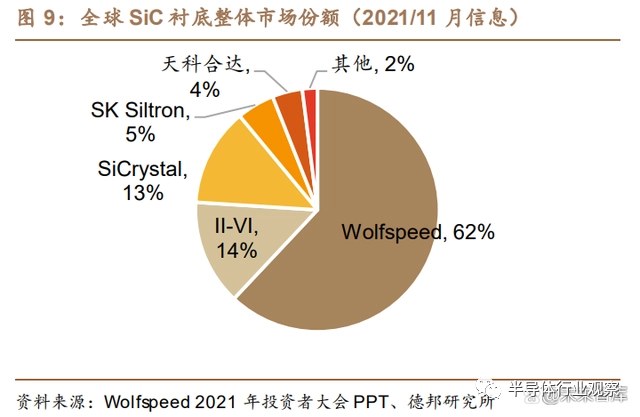

放眼碳化硅衬底的全球竞争格局,仍是海外厂商掌握话语权,美国Wolfspeed一家独大,与Coherent(曾经的II-VI)、SiCrystal(被日本罗姆收购)占据了市场份额的前三名。

图源:未来智库

先来看美国,Wolfspeed作为全球份额遥遥领先的sic衬底厂商,较早开始了SiC 的研发与生产,在2015年就已经商品化了6英寸SiC晶片,并可以小批量供货。

在扩产方面, Wolfspeed也是早早地嗅到了SiC的未来市场,2019年5月,Wolfspeed发布新闻稿表示,作为公司长期增长战略的一部分,未来 5 年将投资10亿美元用于扩大碳化硅产能,在美国总部北卡罗莱纳州达勒姆市建造一座采用最先进技术的自动化200mm SiC碳化硅生产工厂和一座材料超级工厂,其中4.5亿美元用于North Fab,4.5亿美元用于材料超级工厂,1亿美元用于伴随着业务增长所需要的其它投入。

消息显示,此次扩产,Wolfspeed预计其导电型的碳化硅功率器件、绝缘型射频器件、SiC 衬底产能将分别最大扩大至 2017 财年第一季度的 30 倍。

北卡罗莱纳州 Durham Fab作为Wolfspeed碳化硅衬底的主要生产基地,贡献了全球一半的导电型衬底的产能。就在9月9日,Wolfspeed再次宣布将投入数十亿美元在北卡罗来纳州查塔姆县建造一个号称世界上最大的碳化硅衬底工厂,新工厂计划建于查塔姆县,临近Wolfspeed 已建成的达勒姆碳化硅衬底工厂,一期建设预计将于 2024 年完成。

这一投资计划旨在将 Wolfspeed 在达勒姆园区的现有碳化硅产能提升超 10 倍,主要生产8英寸碳化硅衬底,供应Wolfspeed于今年4月开业的纽约莫霍克谷工厂。

Wolfspeed 位于北卡罗来纳州查塔姆县碳化硅材料制造工厂的渲染图

图源; Wolfspeed

II-VI在成功收购光电厂商Coherent后正式更名为Coherent,但这并没有影响其在SiC衬底领域的扩产。2021年4月,Coherent表示,为了应对不断加速的电力电子市场,计划在未来5到10年内大幅提高在美国的SiC球团和基板的全球产能,5年内将其SiC基板的生产能力提高5到10倍,包括直径200mm的基板,而Coherent位于福州的新SiC工厂就属于扩产计划的一部分。

今年3月7日,Coherent又宣布,正在加快对150 mm和200 mm碳化硅衬底和外延片制造的投资,并在宾夕法尼亚州伊斯顿和瑞典基思塔进行了大规模工厂扩建。不过Coherent也指出,此次投资属于此前宣布的在未来10年向SIC投资10亿美元的一部分。

消息显示,Coherent伊斯顿的150 mm和200 mm碳化硅基板年产量预计到 2027 年将达到 100 万个 150 mm单位,200 mm基板的比例将随着时间的推移而增长。Coherent执行官 Sohail Khan表示,伊斯顿工厂将在未来5年内将Coherent的碳化硅基片产量提高至少6倍。

图源:Coherent

除了Wolfspeed和Coherent两家外,安森美在去年正式收购SiC衬底厂商GTAT之后,也加入了衬底厂商队伍。今年8月11日,安森美新罕布什尔州哈德逊的碳化硅工厂剪彩落成,据悉该基地将使安森美2022年底SiC晶圆产能同比增加五倍。

安森美执行副总裁兼电源解决方案集团总经理 Simon Keeton 表示,随着安森美增加基板产能并计划继续扩大产能,已经扩建到第二座大楼。在2022年第一季度财报中,安森美也宣布将扩大对GTAT的投资,一方面推动6英寸和8英寸碳化硅基板的产量,另一方面也将在2022年内把碳化硅基板的产能增加四倍。

再来看日本,罗姆的SiC衬底业务主要来自于2009年收购德国SiC衬底和外延片供应商SiCrystal。SiCrystal的首席执行官Robert Eckstein博士在近期透露,SiCrystal的中期目标是每年生产10万片,并实现九位数的销售额。据了解,SiCrystal计划在德国纽伦堡总部扩产,将员工数量扩大到450名左右,并计划未来将提高年产量由每年10万片至100万片,提升其市占率由20%到30%,而目前已生产150mm(6英寸)的晶圆,将自2024年起扩大到生产200mm(8英寸)晶圆。

此外,碳化硅外延片大厂日本昭和电工也多次发表了产能扩充声明。去年8月,昭和电工发行3519万股新股,筹得约64.56亿人民币资金,其中约700亿日圆(约41.35亿人民币)将用于扩增SiC晶圆等半导体材料产能。从昭和电工公布的计划投资细则来看,用于碳化硅衬底等扩产的资金约为58亿日圆(3.4亿人民币),扩产项目预计2023年12月完工。

韩国方面,SK Siltron也在积极扩大碳化硅晶圆产能,去年九月SK 集团宣布计划在碳化硅衬底业务上投资 7000 亿韩元(约合 38亿元人民币),以期 2025 年成为世界尖端材料市场的龙头。今年9月,SK Siltron也美国密歇根贝城 6英寸新厂正式建成投产,该晶圆厂主要生产晶锭和衬底等SiC晶圆基材。

据悉,SK Siltron南韩龟尾厂与密歇根新厂产能,下半年 6英寸年产能上看 12 万片,规模是原先 3 倍,目前持续进行第二期扩建计划,预计 2025 年完工后年产能将跃增至 50 万片。目前,SK Siltron 也持续推动 8 英寸基板计划,目标明年底启动量产。

欧洲方面,法国 Soitec于今年3月宣布,将在其位于法国贝宁的总部增设新产线,主要致力于制造 150 mm和 200 mm的 SmartSiC 衬底。新产线将使用 Soitec 专利的 SmartCut技术来生产创新型 SmartSiC优化衬底,目前,Soitec 已经与主要的碳化硅器件制造商展开基于 SmartSiC 合作,预测将于 2023 下半年开始实现该产品的盈利。

意法半导体也在积极扩产,据eenewseurope今年年初报道,ST准备建立欧洲碳化硅晶圆超级工厂,该工厂将具备制造设备和制造更大 200 mm SiC 晶圆的能力。2022 年ST资本支出为 34 亿美元,其中包括为目前使用 150 mm晶圆的意大利卡塔尼亚和新加坡的 SiC 晶圆厂提供资金。意法半导体副总裁、中国区总经理曹志平在去年透露,ST目标是到2024年,利用Norstel的产能实现碳化硅供应链40%的衬底供应完全自主。

从大厂扩产信息来看,2025年前后,碳化硅衬底会迎来一波大投产,届时全球碳化硅产业或许又会出现新局面。

中国厂商:奋起直追,迎头赶上

虽然从市占率来看,我国与国外大厂相比仍有较大的差距,但是近些年中国厂商也是迎头赶上,在积极研发8英寸衬底的同时,也在加大马力扩产衬底产能,并取得了不错的成绩,比如山东天岳签订了近14亿元的订单、合肥露笑也与东莞天域签订了订单合同…

山东天岳已于今年年初在上交所成功上市,2018年-2020年,山东天岳碳化硅衬底产量(各尺寸产量简单相加数)合计分别为 11,463 片、20,159 片和 47,538 片,主要用于半绝缘型碳化硅衬底的生产,2021全年山东天岳碳化硅衬底产量约6.7万片。

去年招股说明书显示,山东天岳拟将募集的25亿资金,全部投向碳化硅半导体材料项目,该项目主要用于生产6英寸导电型碳化硅衬底材料,预计在2026年100%达产,将新增碳化硅衬底材料产能约30万片/年。2021年山东天岳募投项目“碳化硅半导体材料项目”在上海临港正式开工建设,预计2022年三季度实现一期项目投产。最新消息显示,上海天岳碳化硅半导体材料项目已经成功封顶,以导电型产品为主,济南工厂部分设备向生产导电型产品转换,目前已经对部分客户形成小批量供货。

露笑科技在今年7月披露,目前公司已经到位280台长晶炉,预计7月能出产500片至1000片碳化硅衬底片,8月产出1000片至2000片,受限于一些辅料耗材进口方面的影响,预计到今年年底能实现月产能5000片,明年4月份左右能实现月产能万片。

7月9日,露笑科技披露了非公开发行情况报告书,募集资金25.67亿元,将投向第三代功率半导体(碳化硅)产业园项目、大尺寸碳化硅衬底片研发中心项目等。据证券日报报道, 露笑科技相关负责人表示,目前公司募集资金已全部到位,下一阶段将全力推进产能建设,随着后端相应的切磨抛进口设备到位,预计能够在2023年实现年产20万片的产能规划。

晶盛机电在去年10月发布定增预案,拟向不超过35名(含)特定对象发行募集资金总额不超过57亿元(含本数),其中31.34亿元用于碳化硅衬底晶片生产基地项目。今年2月,晶盛机电“碳化硅衬底晶片生产项目”也落户宁夏,据央广网报道,该项目总投资50亿元,将分两期建设,一期投资总额33.6亿元,建成达产后预计年产6英寸碳化硅晶片40万片。

东尼电子在2021年4月公布的《2021年度非公开发行A股股票预案》中披露,计划对年产12万片碳化硅半导体材料项目投资4.694亿元,整个项目预计建设期36个月。9月14日,东尼电子在2022年半年度业绩说明会上表示,公司2021年度非公开发行募投项目“年产12万片碳化硅半导体材料”预计将于2023年11月达产,项目全部投产后将形成年产12万片SiC的产能。

天科合达在北京、徐州、新疆和深圳布局SiC项目,其中江苏天科合达半导体项目于2019年年底顺利建成投产,项目总投资5亿元,可实现年产4至8英寸碳化硅衬底6万片;北京项目总投资约9.5亿元,计划于今年完工投产,建成后可年产SiC衬底12万片;新疆项目总投资1亿元,预计建成后安装100台套单晶生产设备,可达到年产单晶衬底1500锭、单晶原料50吨的规模,今年5月消息预计今年6月竣工达产,不过截至稿件发表前,未有投产消息传出;深圳项目,则是于去年9月天科合达竞得深圳市第三代半导体项目用地,此外并未有过多消息传出。

据南方日报6月报道,南砂晶圆已经完成6英寸碳化硅衬底批量生产。南砂晶圆总部基地项目于去年9月封顶,总投资9亿元,用地面积36.8亩,规划建筑面积91372.47㎡,项目建成稳定运营后可年产碳化硅各类衬底片和外延片20万片。

今年3月,江苏超芯星总投资65亿元的第三代半导体碳化硅衬底关键技术研发及产业化项目签约南京,此前超芯星联合创始人袁振乾曾透露,他们三期扩产规划已经启动,规划产能30-50万片,是目前产能的15-25倍。

除了上述厂商外,烁科晶体在今年实现了国内首家8英寸N型碳化硅抛光片小批量生产;合肥世纪金芯年产3万片6英寸碳化硅单晶衬底项目于今年9月9日正式投产;2021年6月国宏中能年产11万片碳化硅衬底片项目投产;科友第三代半导体产学研聚集区项目一期于8月18日投用,预计年底全部达产后可形成年产能10万片6英寸SiC衬底的生产能力;2021年9月,同光晶体年产10万片碳化硅单晶衬底项目在涞源投产;山西天成半导体预计在2022年内实现6英寸碳化硅衬底产业化…

写在最后

中国作为新能源车、光伏大国,注定了碳化硅产业将迎来快速发展期,不过笔者在统计时也发现了部分本土衬底厂商产能存有疑虑,碳化硅衬底是整个产业链中技术壁垒最高的环节,到了2025年,面对国外大厂们的大扩产,我们需要迎接的挑战会越多,在此背景下,厂商们越应该修炼内功,缩减差距非一日之功,而是需要一个累积的过程,但我们要相信滴水终能穿石,春暖终会花开。(文:半导体行业观察 作者龚佳佳)

更多SiC和GaN的市场资讯,请关注微信公众账号:集邦化合物半导体。