2002年,比亚迪上市之初,王传福拿着筹集的20亿元,却面临一个抉择,是要进入半导体,还是要造车,20亿的资金只能选一条路,第二年,比亚迪收购了西安北方秦川,开始了造车之路。

时间来到2008年,这年9月,巴菲特以8港元入股比亚迪2.25亿股,一个月后,比亚迪再次斥资20亿,买下宁波中纬半导体。又一年,比亚迪IGBT芯片通过中国电器工业协会科技成果鉴定,打破国外技术垄断。这是比亚迪半导体的新起点。

如今比亚迪的边界已经从代工、电池、半导体、再到整车实现了垂直布局,对于王传福来说,造车和半导体两个心愿都实现了,而且自己大学学的冶金物理化学专业也在电池上排上用场。比亚迪正在以雷霆之势席卷汽车产业链。

好了,故事讲完了,接下来直接看分析。

比亚迪优先实现规模经济

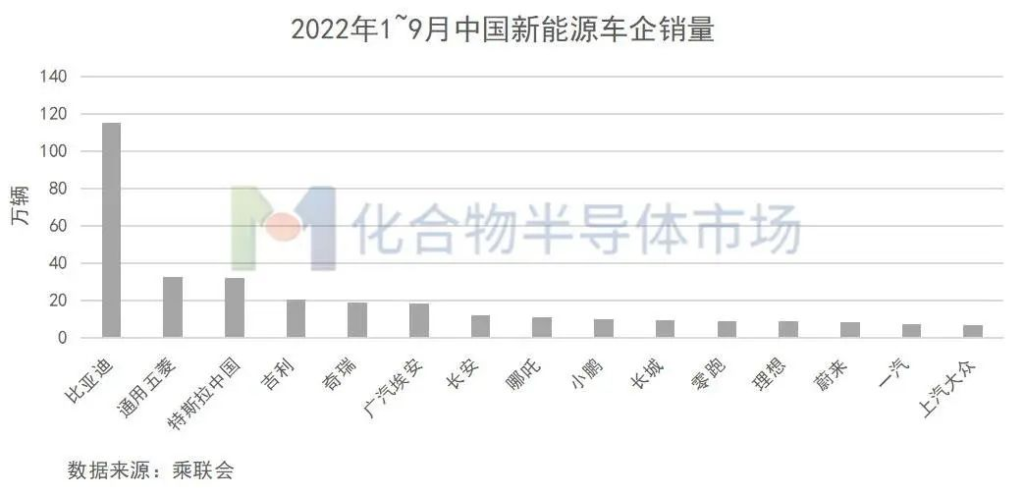

2022年11月16日,比亚迪第300万辆新能源汽车正式下线,从3月份月销量首次突破10万大关,到9月份月销量突破20万大关,比亚迪仅仅用时半年,在新能源汽车领域,比亚迪可谓一骑绝尘。

从今年1~9月的销售数据来看,比亚迪以绝对的销量排在榜首,五菱神车虽紧随其后,但销量仅有前者的约1/3,其它新能源汽车品牌的销量与比亚迪相差甚远。

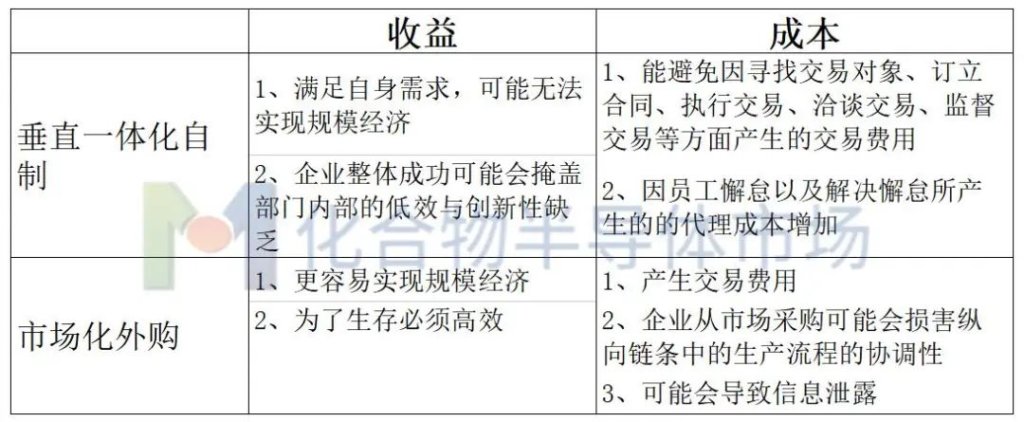

过去一年比亚迪能够迅速起量,和自身在汽车领域的布局密不可分。与智能手机或者PC相比,汽车本身是大件产品,供应链又非常长,小到一颗控制车窗大MCU,大到为汽车提供动力的电池,其背后牵扯的产业链相当庞杂。对于车企而言,想要从原材料开始完全自制一台新能源汽车,并不能达到最大效益。

因此,与上下游供应链分工合作,采取零组件外采的模式是一条不错的道路。比亚迪选择的则是另外一条路——垂直一体化的自制。抓精不抓多,比亚迪抓住汽车产业端最核心,同时也是盈利能力更好的业务,进行垂直布局,这其中就包括电池、电控、电机、半导体和整车制造。

在电池领域,比亚迪1995年依靠二次充电电池起步,1997年开始量产锂离子电池并突破亿元销售额,在半导体领域,其2004年成立半导体事业部,2008年收购宁波中纬半导体,采取IDM模式进行半导体设计与制造。

垂直一体化的优势

垂直一体化的优势在于,其一方面能够防止存在被卡脖子的风险,可以使得关键资源掌握在自己手中,尤其是在当前全球车用半导体的短缺的大背景下,比亚迪自制半导体的好处得以显现。

以比亚迪的IGBT为例,其自供占比超过50%,其余量向斯达半导体与中车时代等采购。在比亚迪汽车销量增加的同时,比亚迪半导体也在积极扩产,预计2023年能够供应装车达到200万辆,而比亚迪对明年的汽车销量预期也在400万辆,比亚迪半导体将缺芯影响降到了最低。

此外,垂直一体化能够让企业实现更快的协同,加快项目进度。

比如在过去两年时间比亚迪半导体计划募资上市,但由于种种原因而一再推迟。近期,比亚迪半导体暂缓上市,一个重要原因是当前处于新能源汽车的爆发增长期,扩产成为头等大事。

在IPO过审期间,比亚迪的项目与资金发生变动,财务数据等信息也会随之变动,比亚迪半导体选择暂缓上市,快速扩产以抢占市场先机。而作为对子公司的支持,比亚迪集团给予比亚迪半导体几百亿的资金支持,比亚迪半导体暂时也没有了募资需求,可以专心扩产。

垂直一体化还能避免因寻找交易对象、订立合同、执行交易、洽谈交易、监督交易等方面产生的交易费用。以车用IGBT为例,车规级半导体的认证周期长,认证过程严苛,而比亚迪一方面有自己的车用半导体产线,另一方面拥有整车制造能力,因此部门之间的配合之下,比亚迪的车规级IGBT能够快速实现迭代上车,与同行相比大大减少了上车周期。

总体而言,由于早早的布局汽车产业链,比亚迪集团相对于其它车企而言,较早的实现规模经济,已经具有先发优势。

比亚迪半导体的喜与忧

比亚迪半导体的关联交易

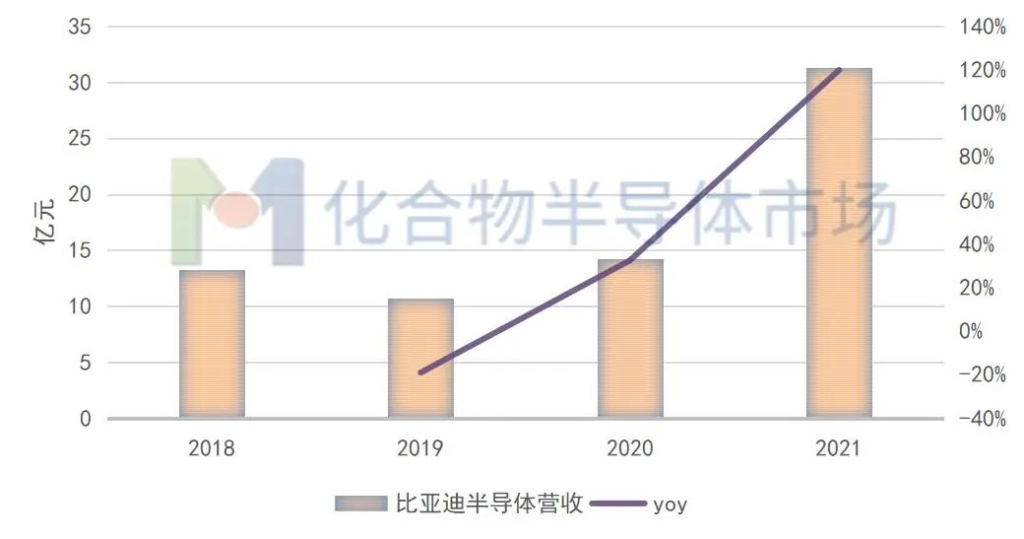

从财务数据来看,由于汽车销量上率先取得规模上的优势,因此也带动比亚迪半导体的营收,2021年比亚迪半导体业来自比亚迪集团的占比达到了63.37%,相对于2020年增长了5.5个百分点。

具体到细分领域来看,比亚迪半导体的主营业务主要分为功率半导体(主要是IGBT和少量SiC)、控制IC、智能传感器、光电半导体、制造与服务五大板块,其中2021年来自功率半导体的营收占比达到了43.22%,实现了13.5亿元的营收,同比增长193.1%。

作为对比,斯达半导体2021年车规级IGBT模块出货量为60万辆,全年来自功率半导体器件的营收为16.96亿,同比成长76.78%。从总体营收来看,比亚迪正在接近斯达半导体,从2021年的成长性而言,比亚迪比斯达半导体增长更快,这背后的深层次原因还是目前比亚迪汽车销量一骑绝尘。

比亚迪半导体的天花板

对于垂直一体化的企业来说,整体高效并不意味着局部最优。比亚迪汽车销量决定了比亚迪半导体的增长,但比亚迪汽车的销量也决定了比亚迪半导体的天花板。

比亚迪半导体的具体产品主要有IGBT、MCU、CIS、指纹识别芯片、电源IC、SiC这几大类。在每个细分领域中,比亚迪都有国内与国外的竞争者,比如IGBT国内有中车时代和斯达半导体、国外有英飞凌、比亚迪的MCU主要是车用居多,国内MCU的龙头是兆易创新、车用MCU比较突出的有芯旺微和杰发科,而全球龙头有恩智浦和瑞萨。CIS国内有豪威、国外有索尼和安森美等。

目前比亚迪IGBT做到了国内企业头部,但与全球龙头英飞凌在市场份额与技术实力上还有很大差距。按照目前比亚迪IGBT以自用为主的趋势,未来比亚迪车用IGBT的营收天花板是由其汽车出货量的多少而决定的。在MCU、CIS领域也都同理。

此外,值得注意的是,企业整体的成功可能会掩盖部门内部的低效与创新性缺乏,在技术的推陈出新上与市场化企业相比更为缓慢。一个主要原因是,垂直一体化的内部部门主要服务于企业内部需求,其面对问题的多样性有限,同时与上下游众多企业合作机会也相对有限。

比亚迪半导体的矛盾

尽管王传福曾在接受采访时表示:“子公司只赚比亚迪的钱,那不叫本事,拆出去赚市场的钱那才叫本事。”

但一个比较显著的矛盾在于,一方面当前新能源汽车正在爆发,比亚迪汽车正在快速起量,比亚迪自身对半导体的需求已经十分急迫,又有多少能够供应给外部市场。这一点从比亚迪半导体的招股书就能看出。

在过去三年,比亚迪半导体来自比亚迪集团的营收占比在逐年提升。而从今年大热的比亚迪DM混动车型一再延迟交付来看,比亚迪半导体也只能算勉强满足自家需求。例如,秦Plus Dm-i、宋Plus Dm-i等车型销量屡创新高,甚至一度需要等待三个月才能提车。半导体供不应求之下,很难再有多余产能供应外部市场。

垂直一体化企业一个固有矛盾,几乎很难在内部供应与外部供应之间取得平衡。其它诸如蔚小理甚至特斯拉这样的车企,在有外部选择的条件下,并不愿意给比亚迪这个竞争对手抬轿。

以理想汽车为例,在当前产能紧缺的情况下,理想汽车表示如果比亚迪产能富裕的情况下,会选比亚迪,因为比亚迪IGBT的可靠性已经过检验。但也会担心与比亚迪的竞争关系。所以最终理想在评估了成本、交付、技术维度以及竞争关系等因素之后,优先选了中车时代。

其它车企的策略

像比亚迪这样的一体化程度较高,能够实现关键零部件的自给自足,而蔚来等车企则是在公开市场中交易,能够得到的资源与其自身规模有很大的关系,所以相对来说,供应链的稳固情况并不如比亚迪这样的垂直一体化企业。但蔚来这样的企业,为了生存会相对更加高效,也更加灵活。

对于在公开市场交易的这些企业来说,短期内想要获得稳定的零部件供应,自己向上下游扩展业务,像比亚迪一样,造车、造芯、造电池显然不可能,这不仅需要庞大的资金投入,还需要时间成本。当前是新能源汽车增长的关键期,并不会留给这些车企多少时间。

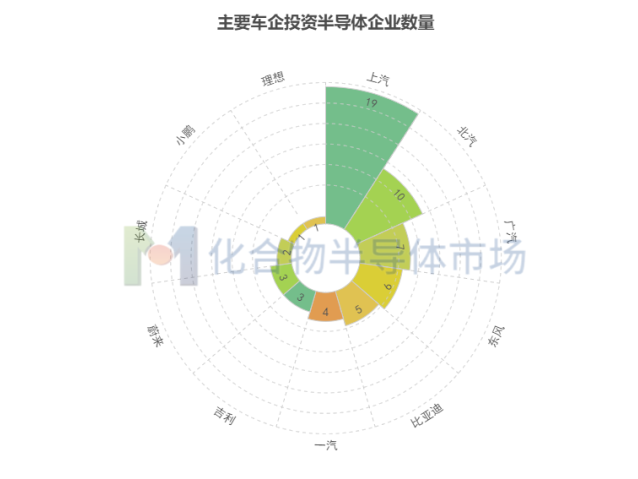

因此,比亚迪之外的车企能选择的另一条道路是与上下游企业以投资合作的形式形成战略联盟,或者成立合资公司,以确保关键零部件的稳定供应,助力自己快速实现规模经济。

从IGBT领域来看,除了比亚迪之外,上汽早已在2018年就和英飞凌成立合资公司,东风汽车和广汽也分别在2019年和2021年与中车时代成立合资公司,吉利汽车则与芯聚能成立合资公司。北汽投资了瑶芯科技,在过去几年时间里,各大车企都相继以投资或者合资的形式锁定IGBT的供应与开发。

总结

对于比亚迪来说,它既不是一个简单的处于领先地位终端产品制造商,也不能看做是零部件供应商,比亚迪的优势在于其垂直一体化的整合实力,让其能够快速推出创新性的产品。比亚迪在各细分领域也许不是最强的,但进行整合和协调之后一定是最适合自己的。

而对于比亚迪半导体而言,并没有一个明确的竞争对手,因为其与比亚迪集团的关联交易占比太大,所以其它车企也会谨慎采购比亚迪半导体的产品。从成长性来看,比亚迪集团的成长性决定了比亚迪半导体的成长性。比亚迪的天花板也就是比亚迪半导体的天花板。(文:集邦化合物半导体 刘军平)

更多SiC和GaN的市场资讯,请关注微信公众账号:集邦化合物半导体。