庞大的电力电子装置市场,正在助推中国的SiC功率半导体产业快速成长,并形成了较为完整的本土供应链。与国际市场的IDM模式主导不同,中国市场受限于技术成熟度呈现出较为明显的分工模式。

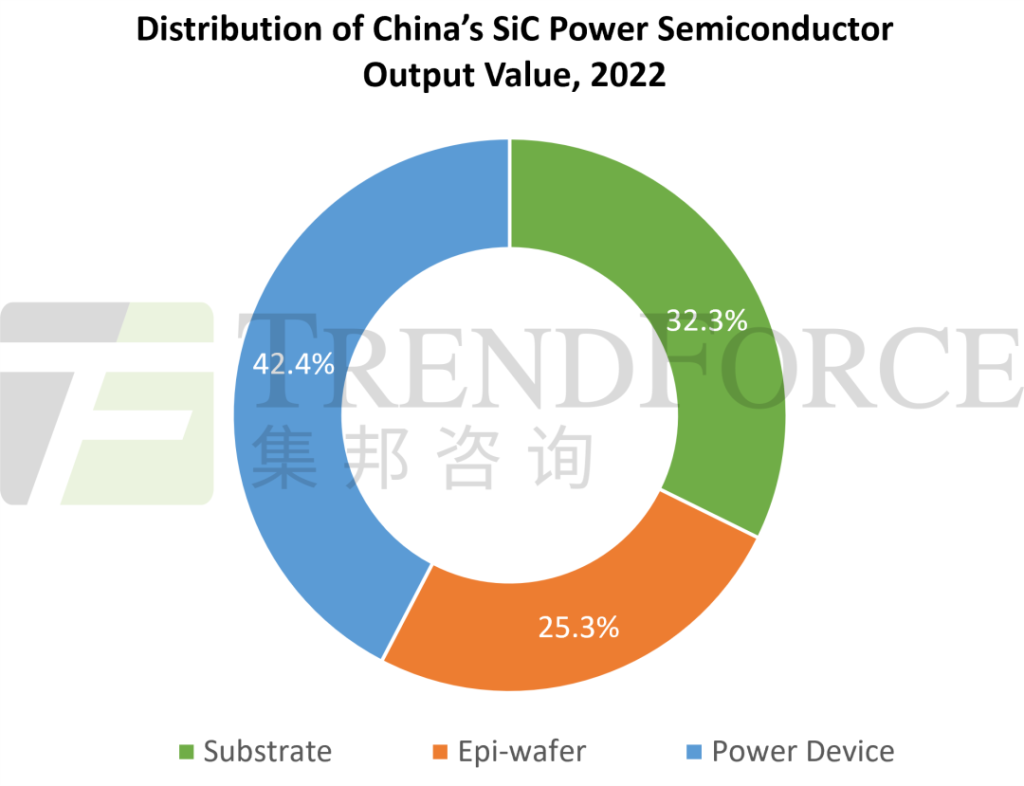

根据TrendForce集邦咨询研究,从产业结构来看,中国的SiC功率半导体产值以功率元件业(包含Fabless、IDM以及Foundry)占比最高,达42.4%,接续为衬底片制造业及外延片制造业。

对于SiC衬底及外延材料环节,中国厂商已逐渐赢得海外领先业者的认可,并在供应链中享有可观的份额,尤其体现在外延片环节。须留意的是,在SiC晶体厚度与一致性指标上,本土厂商仍需付出诸多努力,以期实现在汽车电驱系统等更多高端场景中的应用。当前中国正在展开大规模的SiC材料扩产行动,TrendForce集邦咨询预估2023年中国N-Type SiC衬底产能(折合6英寸)可达1020Kpcs,其中以天科合达份额续居首位。

随着新能源汽车、光伏、储能、充电桩等下游市场的快速爆发,中国的SiC功率元件市场规模正在迅速扩大。据TrendForce集邦咨询统计,按2022年应用结构来看,光伏储能为中国SiC市场最大应用场景,占比约38.9%,接续为汽车、工业以及充电桩等。当然,汽车市场作为未来发展主轴,即将超越光伏储能应用,其份额至2026年有望攀升至60.1%。

在此情况下,中国已有约70家厂商切入SiC功率元件业务,整体市场进入高度竞争阶段。尤其针对低阶二极管,不少厂商深感无力而陆续退出,进一步聚焦凸显核心竞争力的MOSFET业务。

再观察SiC晶圆产线情况,据TrendForce集邦咨询不完全统计,截至3Q23,中国已有约24家厂商涉足SiC晶圆制造。其中IDM厂商15家,7家实现量产;Foundry厂商9家,5家实现量产。以各家晶圆产能来看,三安光电与积塔半导体分别位居IDM与Foundry厂商首位。

整体来看,尽管中国SiC晶圆厂产能扩张的步伐仍在继续,但有效的MOSFET产能并不理想。TrendForce集邦咨询统计2022年由中国厂商释放的SiC MOSFET晶圆产能尚不足全球10%,不过这一情况预计自4Q23开始会有所好转。

以下为TrendForce集邦咨询《2023 SiC功率半导体市场分析报告-Part2》报告目录:

(文:集邦咨询)

更多SiC和GaN的市场资讯,请关注微信公众账号:集邦化合物半导体。